【受付終了】定額減税しきれないと見込まれる方への給付金(調整給付)について

最終更新日 2026年2月5日

本給付金の受付は終了しました。

長岡市調整給付金のご案内(チラシ)はこちら

Foreign Language Version・・・English・Chinese・やさしいにほんご

支給要件確認書の記入例はこちら

Foreign Language Version・・・English・Chinese・やさしいにほんご

お知らせ

令和6年分の所得税および令和6年度個人市民税・県民税(以下、住民税という。)において、定額減税が実施されます。その中で、定額減税しきれないと見込まれる方に、その差額を給付(調整給付)します。

なお、なるべく早期に給付を実施するという観点から、所得税分については市で把握している令和5年分の所得状況等の情報を使用した推計値に基づき、給付額を算定します。

その後、令和6年分の所得税額が確定した時点で、当初の給付額に不足がある場合は、令和7年度に不足分を追加給付する予定です。

※定額減税の詳細については、令和6年度市民税・県民税の定額減税についてをご確認ください。

給付対象者

以下の2つの要件をいずれも満たす方が対象です。

- 令和6年分所得税が課税される見込みの方、または、長岡市から令和6年度個人住民税所得割が課税されている方

- 定額減税可能額が「令和6年分推計所得税額」または「令和6年度個人住民税所得割額」を上回る(減税しきれない)方

ただし、納税義務者本人の合計所得金額が1,805万円を超える方は対象外となります。

また、本給付金は世帯単位ではなく、納税義務者(個人)への給付となります。

※令和6年1月2日以降に対象者が死亡した場合、給付金は支給されません。

ただし、確認書の返送等、手続きを行った後に死亡した場合は、相続の対象となる場合があります。

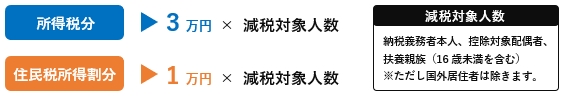

定額減税可能額

所得税分=3万円×(本人+控除対象配偶者+扶養親族の人数)

個人住民税所得割分=1万円×(本人+控除対象配偶者+扶養親族の人数)

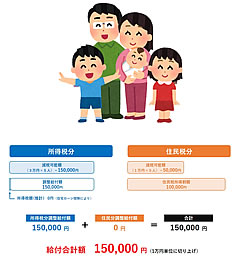

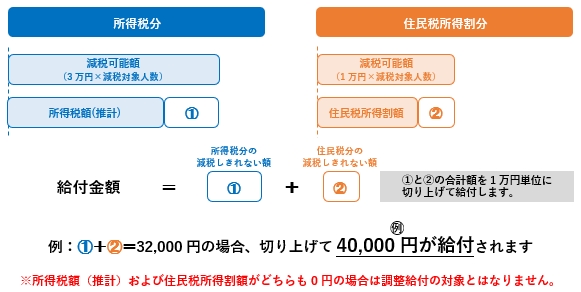

給付対象になる場合のイメージ

※所得税額(推計)(減税前)および住民税所得割額(減税前)のいずれもが0円の場合は調整給付の対象とはなりません。

給付対象にならない場合のイメージ

給付額

以下、①と②を合計し、1万円単位に切り上げた額 ※下記の税額等はいずれも減税前

①所得税分定額減税可能額-令和6年分推計所得税額※注(①<0の場合は0)

②個人住民税分定額減税可能額-令和6年度個人住民税所得割額(②<0の場合は0)

※注 市が把握している令和5年分の課税資料をもとに、国が提供する「算定ツール」を使用して算出された推計所得税額。あくまで推計所得税額であるため、確定申告書や源泉徴収票の令和5年分所得税額と一致しない場合があります。令和6年分所得税額が確定し、給付不足がある場合は、令和7年度以降に追加給付予定です。

モデルケース① 30代夫婦と子ども3人(住宅ローン控除あり)

所得税額0円(住宅ローン控除により)

住民税所得割額 100,000円

所得税減税可能額

3万円×5人=15万円

住民税所得割分減税可能額

1万円×5人=5万円

150,000円-0円=150,000円……ア

50,000円-100,000円=-50,000円(0円)…イ

ア+イ=150,000円給付

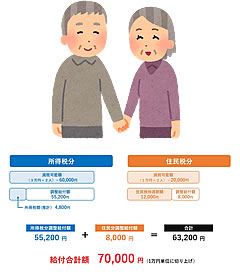

モデルケース② 70代夫婦

所得税額 4,800円

住民税所得割額 12,000円

所得税減税可能額

3万円×2人=6万円

住民税所得割分減税可能額

1万円×2人=2万円

60,000円-4,800円=55,200円…ア

20,000円-12,000円=8,000円…イ

ア+イ=63,200円…70,000円給付

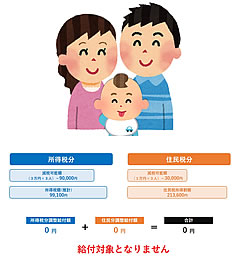

モデルケース③ 20代夫婦と子ども1人

所得税額 99,100円

住民税所得割額 213,600円

所得税減税可能額

3万円×3人=9万円

住民税所得割分減税可能額

1万円×3人=3万円

90,000円-99,100円=-9,100円(0円)…ア

30,000円-213,600円=-183,600円(0円)…イ

ア+イ=0円…給付額なし

給付額算定の基準日について

令和6年6月14日時点で決定している課税情報(5月20日頃までに課税台帳に入力が完了したもの)をもとに給付金を算定していますので、その後に課税情報が修正された場合は、給付金に反映されていません。確定申告等による課税情報の修正があった方については、以下のとおり対応いたします。

- 課税内容の修正により給付金の額(住民税分)が増額となる見込みの場合

→ 増額となる分を令和7年度以降に支給予定です。 - 課税内容の修正により給付金の額が減額となる見込みの場合

→ 過給付(多い)分の返還は求めませんので、そのまま受給してください。

対象者へのご案内

対象となる方には、原則、住民票の住所地宛てに8月6日(火)から順次ご案内の文書をお送りしています。

お送りする書類は、下記①・②のいずれかです。

支給の「お知らせ」(公金受取口座等へのプッシュ型)

- 公金受取口座の登録をしている方

- 長岡市が支給している児童手当を受給するための口座情報を把握できた方(本人名義に限る)

上記の方については、「お知らせ」に記載されている口座への支給に問題がなければ、支給に関する必要な手続きはありません。

支給予定時期:令和6年9月5日(木)

口座の変更や、給付の辞退をされる方については「お知らせ」に記載されている二次元コードを読み取り、オンラインで手続きをすることができます。

オンラインでの手続きが困難な方は、コールセンターまでご連絡ください。その場合、「確認書」を再度お送りしますので、手続きをお願いします。

口座変更をした方は上記、支給予定時期以降のお振込みとなる場合があります。

支給要件「確認書」

上記①支給の「お知らせ」に該当しない方には、「確認書」をお送りします。

確認書が届いた方は、必ず手続きが必要です。下記、「オンライン申請」か、「書面による申請」いずれかの方法で手続きをお願いします。

オンライン申請

「確認書」の内容を確認のうえ、記載されているURLまたは二次元コードを読み取り、画面の案内に従って必要事項を入力してください。その後、口座情報等が確認できる画像をスマートフォンのカメラ等で撮影またはスキャナ等でスキャンし、アップロードをしてください。

給付の辞退をする場合も、同様の二次元コードから手続きをすることができます。

※オンラインで手続きが完了した場合は、お送りした確認書(書類)の送付は不要です。

書面による申請

オンラインでの手続きが困難な方は、お送りした「確認書」に必要事項を記入し、必要書類と併せて郵送してください。(返信用封筒を同封しています)

同封の記入例をよく読み、記入漏れや不備がないよう、ご確認ください。

支給時期

長岡市や受理してから概ね4週間程度で審査を終えた方から順次指定の口座に支給します。記入漏れや必要書類に不備がある場合は市から案内をお送りしますので、再度お早めに申請ください。

初回の支給予定時期:令和6年9月9日(月) 以降順次

必要書類

| 支給のお知らせ |

記載口座への振込に問題がない場合、手続きや提出書類は必要ありません。

(注)口座変更の手続きをオンラインで行う場合は、下記書類の画像添付が必要となります。 【本人名義の別口座に変更する場合】

【代理人名義の口座に変更する場合】

|

|---|---|

| 支給要件確認書 |

【本人が確認(記入)し、本人名義の口座を指定する場合】

【代理人による確認または受給(本人以外の名義口座)の場合】

※オンライン申請の場合は、同様の画像のアップロード(添付)が必要です。

|

申請期限

令和6年10月31日(木曜日)当日消印有効

(注)原則、書類の不備等についても期限内に再提出をしていただく必要がありますので、ご注意ください。

(注)オンラインの場合は上記期限までに送信を完了してください。

書類が届かない場合

令和6年1月1日以降に、区市町村が変わる引っ越しを複数回している場合などは、市が確認書の送付先(現住所地)を把握できていない可能性があります。その場合は別途「支給要件確認書送付先変更届」の提出が必要となります。

また、長期出張等事情により、住民票上の住所地での受け取りができない場合も同様に提出が必要です。「支給要件確認書送付先変更届」の提出期限は、令和6年10月10日(木)消印有効 となりますのでご注意ください。

様式:支給要件確認書送付先変更届はこちら

提出先:940-8501 新潟県長岡市大手通1-4-10

長岡市役所福祉総務課非課税世帯等臨時特別給付金室 宛て

よくあるご質問

私は定額減税・調整給付の対象ですか?

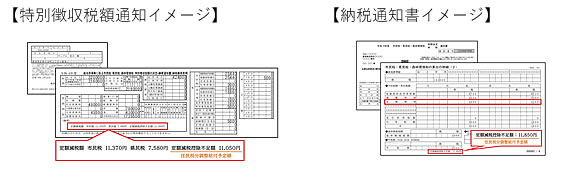

定額減税の対象となる方には、「令和6年度給与所得等に係る市民税・県民税・森林環境税特別徴収税額の決定通知書(以下、特別徴収税額通知という)」または「令和6年度市民税・県民税・森林環境税税額決定納税通知書(以下、納税通知書という)」に、適用されている定額減税の金額及び調整給付予定額(控除不足額)が記載されていますのでご確認ください。なお、「特別徴収税額通知」は5月15日(水)付けで事業所宛に発送しました。「納税通知書」は6月14日(金)に発送しました。

ただし、記載されている金額は「令和6年度個人住民税」における定額減税額、調整給付予定額(控除不足額)となります。

なお、控除不足額が0円であっても、「所得税」において定額減税をしきれなかった額があれば、調整給付の対象となります。対象となる方には、8月6日(火)以降順次ご案内文書をお送りしています。

どの自治体から定額減税・調整給付を受けるのでしょうか?

個人住民税の定額減税および調整給付を実施するのは、令和6年度個人住民税を課税されている自治体(令和6年1月1日時点でお住まいだった市区町村)となります。そのため、必ずしも現在お住まいの自治体とは限りません。

給付額が不足していることが判明した場合はどうなりますか?

令和6年分推計所得税額を活用しており、実額による算定ではないことを踏まえ、令和6年分所得税及び定額減税の実績額等が確定した後、調整給付に不足が生じる場合には、令和7年度に追加で不足分の給付を行う予定です。個人住民税の年税額が年度途中に修正されたことにより調整給付に不足が生じた場合も同様に令和7年度に追加で不足分の給付を行う予定です。

「令和6年分推計所得税額(減税前)」はどのようにして算定しているのですか?

国からの通知に基づき、市で把握している令和6年度(令和5年分)住民税課税資料をもとに、国が提供する「算定ツール」を用いて算出した推計値を使用しています。そのため、ご自身で行った令和5年分確定申告やお勤め先からの源泉徴収票等に記載の令和5年分所得税額とは一致しない場合があります。

特に、住宅ローン控除を所得税で引ききっている方(住民税では適用がない方)、寄附金控除がある方などは、「算定ツール」の仕様上、実際の所得税額と一致しない場合があります。(その場合の対応は、上段の項目を参照ください)

修正申告を行い住民税所得割額に変更が生じた場合、手続きは必要ですか?

令和6年分所得割額が確定し、調整給付額に不足額が生じた場合は、令和7年度以降に追加で不足分の給付を行う予定です。

また、修正により給付金の額が減額となる場合でも返還する必要はありません。

市民税・県民税で、子どもの扶養が否認されました。もらいすぎた調整給付は、どのように返金するのですか?

令和6年分所得税額が確定し、調整給付額が過給付となった場合、返還する必要はありません。

今回、調整給付の対象とはならなかったが、実際の所得税額が定額減税可能額を下回り、全額減税しきれなかった場合、追加の給付はありますか?

令和6年分所得税額が確定し、調整給付額に不足が生じた場合、令和7年度以降に追加で不足分の給付を行う予定です。

今回、調整給付を受給したが、令和6年分所得税額が判明し定額減税可能額を上回り、減税しきれた場合(調整給付の対象外だった場合)、調整給付金の返還は必要ですか?

令和6年分所得税額が確定し、調整給付額が過給付となった場合、返還する必要はありません。

租税条約による免除の適用を受けています。調整給付は受けられますか?

租税条約が適用される所得は、課税所得とされないため、定額減税の対象となりません。そのため、調整給付も対象となりません。

調整給付のお知らせは会社に届きますか?

会社には届きません。原則、対象者の住民票の住所に届きます。

給付金は課税対象になりますか?

「物価高騰対策給付金に係る差押禁止等に関する法律施行規則」に基づき課税対象とはならず、差押え等もできないものとなります。また、生活保護制度においても、今回の給付は収入として認定しないこととされています。

令和5年度に住民税非課税世帯給付金(7万円)もしくは住民税均等割のみ世帯給付金(10万円)を受給しましたが、調整給付は支給対象となりますか?

令和5年度の住民税非課税世帯給付金(7万円)もしくは住民税均等割のみ世帯給付金(10万円)を受給した方も、調整給付の対象となる場合があります。

対象となる方には、市からご案内の文書をお送りいたしますので、詳細はそちらに記載されている内容をご確認ください。

給付金を装った詐欺にご注意ください

給付金の「振り込め詐欺」や「個人情報・通帳・キャッシュカード・暗証番号の詐取」にご注意ください。

コールセンターの電話番号が改ざんされたチラシを渡され、その番号に電話をかけると「給付金を渡すから、先に指定する口座に手数料を振り込んでください」と言われるなどの詐欺が考えられます。

市や国、県が、給付金に関して以下のことを行うことは絶対にありません。

- 現金自動預払機(ATM)の操作をお願いすること

- 支給にあたり、手数料の振込みを求めること

- 電話や訪問により銀行口座の暗証番号をお伺いすること

- キャッシュカードや現金、通帳をお預かりすること

申請内容に不明な点等があった場合、市から問い合わせを行うことはありますが、上記のような行為は絶対にありません。「給付金のために必要」と言われても、お金に絡む話は一人で判断せず、ご家族や警察に相談してください。また、情報を教えてしまった、実際に被害に遭った場合は、市や最寄りの警察本部・警察署、警察相談専用電話(♯9110)にご連絡ください。

詐欺メール及び偽サイトにご注意ください

デジタル庁ホームページ(外部リンク)

このページの担当

- 福祉総務課

- 〒940-8501 新潟県長岡市大手通1-4-10(アオーレ長岡東棟)

TEL:0258-39-2217 FAX:0258-39-2275